炒股票杠杆是什么意思 罕见!固收型理财亏钱了!股债“跷跷板”效应显现

近日在四川,有一位网友那一天在遛狗的时候,发现有不少的人在遛狗,那些宠物狗个个都是很自信阳光的那样。而这时候网友注意到,在马路边上有一只灰头灰脸的狗狗,它全身脏兮兮的,而且毛发也掉了一些,一看就是生病的流浪狗!它看着路过的宠物狗,也是投来的羡慕的眼神,但是它知道,自己只是流浪狗,没法和宠物狗相比较!它那可怜委屈的模样,真的让人觉得心疼!

9月2日在河南,有一位网友那一天在散步的时候,偶遇到了一只小流浪狗。当时觉得狗狗很可怜,于是就把随身带的时候喂给了它吃,然后就离开了。然而到了第二天,网友散步时,再次遇到了狗狗!而网友叫了狗狗一声,它立马就兴高采烈的跑过来了!也只是喂了它一次,就被狗狗深深的信任了呢!

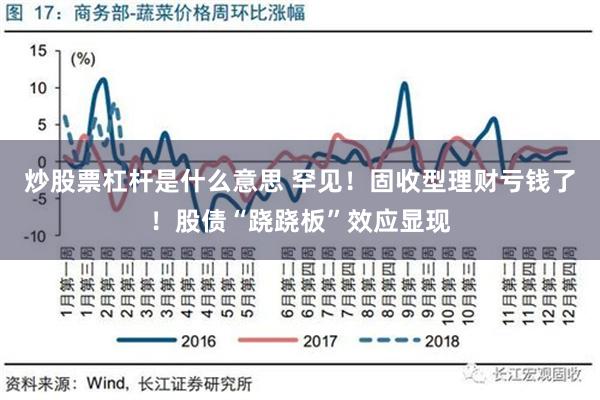

在一系列政策组合拳出台后,股债“跷跷板”效应愈发明显。近期A股持续走强,但债券市场却大幅回调。

9月30日,债券市场延续调整走势。30年期国债期货主力合约开盘不久跌超2%,随后震荡回升,跌幅收窄。10年期国债期货主力合约、5年期国债期货主力合约、2年期国债期货主力合约也出现类似走势。

实际上,自9月24日以来,债券市场经历了一波急剧回调。在此期间,30年期国债期货主力合约最大跌幅超6%;10年期国债期货主力合约最大跌幅超2%。

债券市场大幅回调,债券基金、银行理财产品收益也出现较大波动。Wind数据显示,近一周,1300只以上固定收益类银行理财产品以及逾2400只债券型基金净值出现下跌。

多位分析人士向记者表示,此次债市大跌,主要因为此前市场对政策变化的节奏和力度并未有充分的估计,才导致了债市急剧下跌。考虑到近期政策不断加码落地,以及市场情绪的持续发酵,市场依然存在风险。同时,在债市大幅回调后,节后是否会再度发生赎回潮有待进一步观察。

债基、银行理财收益出现波动

“前期买入的一款风险等级R1的固收理财产品也开始亏钱了。”一位专业投资债券的投资者向证券时报记者表示,此类理财产品很少出现负收益情形。

在近期一系列旨在提振经济的政策组合拳相继落地之后,股债“跷跷板”效应愈发明显。A股市场表现持续强势,而债券市场却接连大幅调整。这引发理财产品收益率波动,不少投资者发现持有的固收型理财也开始亏钱了。

Wind数据显示,截至目前,有1300只以上固定收益类银行理财产品近一周的收益出现回撤,部分回撤幅度超1%,涉及招银理财、兴银理财等头部理财子公司。逾2400只债券型基金近一周的净值出现下跌,其中,投资长债的债基跌幅更为明显,博时上证30年期国债ETF、鹏扬中债30年期国债等跌超3%。

债市、理财产品收益波动,与债市近期罕见急速下跌有关。以30年期国债期货为例,近期30年期国债期货主力合约自116元的历史高价,一直跌至9月30日的低价108.61元,最大跌幅超6%。30年期国债收益率自2.1%附近持续上行至2.4%以上。

对于近期债市波动的原因,恒生前海债券基金经理李维康接受证券时报记者采访时表示,首先,9月中共中央政治局会议释放出超预期的稳增长发力信号,改变了市场对于经济修复的预期。

其次,9月中共中央政治局会议提升了市场对增发债券的预期。通常债券的供给都是随着经济增长而逐步增加的,本次中共中央政治局会议提升了市场对供给增量的预期,让10月中的事项提前开始定价。

再者,A股市场大涨也对债市表现造成了一定影响,市场会根据此前的经验,采取预防性的卖出,侧面加大“股债轮动”所产生的波动。

最后,市场交易行为因素也助长了波动。季末本身有理财回表,降息后通常有止盈,导致流动性有一些影响,最终使得债券波动放大。

回调或带来配置机会

债券作为一类相对稳健的证券资产,虽然会受市场供求关系的影响而出现价格和收益率的波动,但是与股票等其他资产相比更为稳定,体现在其波动空间有限,暴跌发生概率也较低。

“债券基金产品净值涨跌是正常现象,短期的价格波动会随着票息收益的累积逐渐修复。投资者不宜遇到产品净值波动或收益下降就追涨杀跌,应关注产品持有的底层资产是否优质。”排排网财富理财师姚旭升向证券时报记者表示。

此次债市调整,更多是因为稳增长政策的强预期,带动利率曲线变陡峭。招商固收团队认为,强预期无疑会在短期给债市带来利空冲击,但是利率上行的持续性要看后续经济是否会如期恢复。

国盛固收团队的研究观点称,无论是从稳定经济需要的利率角度,还是从全社会融资成本下行环境下债券性价比的角度,当前长债利率已经调整至较高水平,但这并不意味着短期风险解除。短期考虑到政策不断加码落地,以及市场情绪的持续发酵,市场依然存在风险。

国盛固收团队表示,如果后续财政政策未出现大幅超预期,考虑到基本面反映依然需要时间,因而在市场平稳之后,将迎来债券配置机会。

今年以来,在基本面以及“资产荒”等主要逻辑下,债市受到投资者热捧,10年期国债收益率一度下行至2%附近。但如今在稳增长政策加码的背景下,投资者对债市的预期发生转变。钜融资产投资总监冯昊向证券时报记者表示,10月份大部分时间会维持“股强债弱”的表现,如果11月份经济数据仍然偏弱,经济基本面可能会带动股市有一定回落,债市收益率也可能会有一定回落,待确认趋势转向后,债市回调即是再配置的机会。

警惕理财赎回负反馈

由于股市近期大幅上涨,债市出现快速回调,债基、理财产品将可能存在赎回压力。此前债基对于长久期利率配置占比提升,因而也将导致长久期利率和中长久期信用债调整幅度可能相对更大。

据基金2024年中报数据,全市场债券基金个人投资者比例已上升至16.97%,而在三年前,2021年的中报统计显示,这一数字仅为8.97%。

在债市出现明显调整,市场风险偏好短期回升的情况下,居民或赎回债基并转向股票基金。姚旭升认为,在当前情况下,债基、理财产品等是否会出现赎回潮取决于多个因素,包括投资者信心、市场流动性状况、理财产品的类型和结构以及监管机构的政策响应等。

2022年11月至12月期间,疫情防控优化加上地产政策放松的强预期冲击债市,理财赎回负反馈加剧了债市调整。随后,央行公开市场净投放力度加大,债市逐步企稳,理财破净率也逐步修复,抛售压力逐渐缓和。

此次债市急剧调整,是否会引发债基、银行理财产品的赎回潮?李维康预计,此次债市调整引发债券类产品赎回潮的概率较低,债券类产品近两年投资策略已经非常成熟,对负反馈有充分的学习和研究,投资策略上久期匹配和提前预防都比较充分。

从过去的经验来看,破净率回升至5%以上,才会触发居民和企业大幅赎回理财。招商固收认为,当下理财出现净赎回压力可控,9月理财会季节性回表,但是10月理财规模预计仍然会积极性增加。但是理财出于防风险,减少波动考虑,存在赎回公募基金的可能性。这会对中长久期债券品种带来赎回调整压力。

国盛固收指出,由于此次债券市场调整非常迅速,机构赎回压力尚未明显体现。同时,考虑到长假期间有一定的票息收益,因而节前目前来看尚未呈现出明显的赎回压力。但在市场大幅调整之后炒股票杠杆是什么意思,节后赎回压力如何演绎,需要继续观察。